Webáruházak adózása

Olvasási idő: 7 perc

A webshop vagy webáruház olyan weboldal, ahová az eladók (egyéni vállalkozó vagy gazdasági társaság) feltöltik eladni tervezett termékeiket, a vevők pedig kiválasztják a nekik szükségeset, eldöntik, hogy hogyan szeretnék kifizetni és átvenni azt, majd ezek alapján létre is jön az ügylet. Hogyan alakulnak a számlázás és az áfa kérdései?

Egy webáruház sok szempontból persze ugyanolyan, mint egy hagyományos bolt, sikeréhez elengedhetetlen a jó (online) marketing, és ugyanúgy meg kell felelnie a fogyasztóvédelmi szabályoknak is. A webshop lehet például egy átlagos internetes bolt, a legelterjedtebb "kosár"-os megoldással. De webshop lehet egy bármilyen internetes weboldal is, amelyen az értékesítés tetszőleges részfolyamata elvégezhető, legyen az megrendelés, fizetés, esetleg magának a terméknek a vevőhöz való eljuttatása (információs termék esetén).

A kosár a webshop egyik központi eleme, a leggyakrabban elterjedt vásárlási megoldás. A látogatók a kosárba rakják a kívánt termékeket, majd a végén megrendelik a kosár tartalmát. A fizetési lehetőségek változatosak: előre fizetés, utólagos fizetés (készpénz, kártya stb.).

A checkout alatt azt a fizetési folyamatot értjük, amikor is a vásárló a kosár tartalmát megvásárolja. Ilyenkor kell eldöntenie, hogy milyen szállítási és fizetési módot szeretne választani, ilyenkor adhatja meg a megjegyzéseit vagy különleges igényeit, ilyenkor fizethet valamilyen online fizetési megoldás segítségével.

A webáruházi számlázás

A webshop üzemeltetője lehet áfás vagy alanyi mentes. Az eladó áfa statusa a termék eladási árát és a beszerzéskori áfa levonhatóságát befolyásolja.

Megjegyzendő, hogy 2025. január 1-jétől változni fognak az alanyi adómentesség szabályai. Bevezetésre kerül az uniós alanyi mentesség.

Az áfás tevékenységet folytatók a klasszikus áfafizetés helyett pénzforgalmi áfát is választhatnak, amennyiben a választási feltételeknek megfelelnek. Ebben az esetben az áfát akkor kell megfizetni, amikor az ellenértéket megkapják. Webshop esetén a fizetés jellemzően előre vagy a termék kiszállításakor történik, tehát a pénzforgalmi áfa választása ez esetben nem sok előnyt rejt.

A számlázás szempontjából az egyik legfontosabb kérdés a teljesítés helye és az áfa szerinti napja. A teljesítés helye azért lényeges, mert mindig annak az országnak a szabályait kell alkalmazni, ahol az áfa szerinti teljesítési hely van.

A teljesítés napja

A csomagküldő kereskedelem esetén a teljesítés napja igen izgalmas, hiszen több dátum is adódik: megrendelés visszaigazolásának napja, a termék futárcég részére történő átadásának napja, valamint a termék kézbesítése (sok esetben kétszer-háromszor is meg kell kísérelni).

A teljesítés napja az a nap, amikor a vevő átveszi a terméket, vagyis leszállítják részére. Csomagküldés esetén ez nem egyszerű, hiszen a szállítási határidővel is kalkulálni kell.

A számla kiállítása tehát nem egyszerű. Tekintsük át néhány lehetőséget:

- A vevő megrendeli a terméket. A webshop üzemeltetője kiállít részére egy díjbekérőt. Megjegyzendő, hogy a díjbekérő nem minősül számlának. A vevő fizetése után a webshopnak azonnal ki kellene állítani az előlegszámlát, majd a végszámlát, de ez a gyakorlatban nemjellemző. A gyakorlatban a fizetés után számlakiállítás történik (a fizetési mód: átutalás). A teljesítés napját azonban meg kell becsülni, hiszen ritkán történik aznapi kézbesítés.

- Arra is lehetőség van, hogy a megrendelés után a webshop kiállítja a számlát (a díjbekérő elmarad), amely alapján a vevő átutalja vagy debit (credit) kártyával kifizeti az áru ellenértékét. Ezt követően történik a termékkiszállítása.

- Az eladó megteheti, hogy a megrendelést követően egy előleg-számlát állít ki. A fizetést követően fogja eladó teljesíteni a megrendelést. így amikor postára adja/átadja egy futárnak az árut és azt a címzett megkapja/átveszi, akkor minősül teljesítettnek az ügylet. Ekkor kell kiállítania az eladónak egy végszámlát, amelyen célszerű feltüntetni, hogy „pénzügyi rendezést nem igényel”.

- Az is előfordulhat, hogy online bankkártyás fizetéssel fejeződik be az adott weboldalon a megrendelést és utána csak egy számlát állítanak ki a megfizetett összegről (nincs előleg-számla). Az áfa tv. alapján ez helytelen eljárási mód.

- Az is egy lehetőség, hogy az interneten megrendelt áru közvetlenül az eladó saját boltjába kerül. A vevő itt tudja átvenni a terméket. Ilyen esetben a vásárló készpénzzel vagy bankkártyával is tud fizetni, ezért ott a helyszínen kell, hogy számlát kapjon, ahol a fizetés módja „készpénz” vagy „bankkártya”. A számlán szereplő dátumok minden esetben a bolti átvétel napjával lesznek azonosak.

A számla lehet papír-alapú vagy elektronikus. Az elektronikus számla az, amit elektronikusan bocsátottak ki és elektronikusan fogadtak be. Bőven elegendő, ha a webshop a számlát nem az áruhoz csomagolja, hanem e-mail-ban küldi el. Figyelem! Azok a számlák (távszámlák), amiket nem lehet letölteni, lementeni, hanem csak megnyitni tudjuk őket és kinyomtatni, jelenleg nem minősülnek e-számlának.

A webshop előzetesen felszámított áfája alanyi mentesség esetén

Belföldi beszerzés

Belföldi gyártótól, nagykereskedőtől történő beszerzés esetén a webshop áfás számlát kap. Tekintettel a webshop alanyi mentességére, az előzetesen felszámított áfát levonásba helyezni nem lehet. Kereskedelem esetén az alanyi mentesség választásakor mérlegelni kell, hogy mennyi áfa terheli a beszerzőt és milyen árelőnyre tesz szert a 27 százalék áfa megspórolásával. Természtesen az is előnynek számít, ha nem kell áfabevallást benyújtania.

A közösségi beszerzés

Közösségi adószámot kell kérnie az alanyi mentes tevékenységet folytató adóalanynak, ha:

- az előtt a közösségi beszerzés előtt, amellyel a a tárgyévben az általa a Közösség más tagállamában beszerzett termék adó nélkül számított összesített ellenértéke a 10 000 eurót meghaladja.

- Ha a tárgyévet megelőző évben az előbb felsorolt adózók által, a Közösség más tagállamában beszerzett termék adó nélkül számított összesített ellenértéke nem haladja meg a 10 000 eurót és a Közösségen belül beszerzett termékek utáni áfafizetési kötelezettségét a tárgyévben – választása alapján –, belföldön kívánja teljesíteni. Ezt a döntését a tárgyévet megelőző adóév utolsó napjáig kell bejelentenie az állami adóhatóságnak.

A 10 000 eurós értékhatár számításnál figyelmen kívül kell hagyni

- az új közlekedési eszköz, illetve

- a jövedéki adóról és a jövedéki termékek forgalmazásának különös szabályairól szóló törvény hatálya alá tartozó termék adó nélkül számított ellenértékét.

Az euróban meghatározott érték forintra történő átszámításakor a 2003. évi uniós csatlakozási szerződést kihirdető törvény hatálybalépésének napján érvényes, az MNB által közzétett hivatalos forint/euró devizaárfolyamot kell alkalmazni. Ez az árfolyam 252,19 forint/euró. A kerekítési szabályok betartása mellett ez az értékhatár 2 500 000 forint.

A közösségi adószám megadása melletti közösségi beszerzés esetén az alanyi mentes beszerzőnek az áfát meg kell fizetnie Magyarországon. Levonási joga viszont nincs. Az áfát a teljesítés napját magába foglaló hónapról kell benyújtania a tárgyhót követő hó 20-áig.

Importbeszerzés

A nagykereskedő 3. országbeli adóalany, akkor a kiskereskedő webshopnak 3. országból történő termékbeszerzés esetén import címén vám és áfa fizetendő az importálás helye szerint, ahol az alanyi adómentes fél az áfa összegének levonására nem lesz jogosult (eltérés lehetséges áfa-regisztrációs szám használata esetén).

A beszerzést terhelő áfa áfás webshop esetén

Eltérés a fentiekhez képest, hogy a kiskereskedő webshop áfás adóalanyként a nagykereskedő EU-s webshoptól történő Közösségen belüli beszerzése esetén levonható és befizetendő áfa keletkezik, illetve a 3. országbeli nagykereskedő webshoptól történő importálás során levonhatóvá válik az áfa, valamint az EU-s magánszemélyeknek történő értékesítés esetén az értékhatár alatti értékesítés a kiskereskedő webshop nyilvántartásba vétele szerinti országban áfaköteles adóalany.

Jövedelemadózás

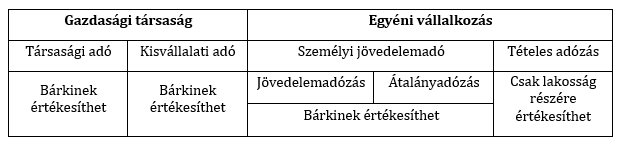

A webshopot működtető egyéni vagy társas vállalkozás többféle jövedelemadózási mód alá tartozhat. A kiva, az átalányadó estén bevételi korlát, a kata esetén az árbevétel tekintetében ügyfélkorlát is figyelembe veendő.

A társasági adó alanya és a kisvállalati adó alanya a beszerzett/előállított termékek költségét és szállítási díját/költségét, csomagolási költségét stb. ráfordításként elszámolja (kettős könyvvitel). A termék árbevételét és az áthárított költségekre beszedett díjat bevételként elszámolja. Az azért megemlítendő, hogy a társasági adó és a kisvállalati adó alapját eltérően kell megállapítani.

A jövedelemadózó egyéni vállalkozók a társas vállalkozásokhoz hasonlóan járnak el azzal a különbséggel, hogy számukra a kettős könyvvitel nem kötelező. Az adóalapjuk is kissé másként kerül megállapításra. Az átalányadózó webshop üzemeltetője – tekintettel arra, hogy kiskereskedőnek minősül –90 százalék költséget számolhat el igazolás nélkül.

A kisadózó vállalkozók tételes adóját kizárólag főfoglalkozású vállalkozó választhatja. A kata alá tartozó egyéni vállalkozó árbevételt kizárólag magánszemélytől szerezhet, egyébként azonnal kiesik a katából. Ennek következtében ügyelni kell arra, hogy a webshop-ban csak magánszemély adhasson le rendelést.